円安時の米国株式を持つリスクと外貨を持つリスクについて

カモネギインベスターです。

米国に株式投資をしていたり、外貨建て保険や外貨預金で資産運用をしていて、円安や円高などの為替リスクで悩んでいませんか?

実は、長期的な資産形成を目的に米国株に投資している人は、為替リスクを気にする必要はありません。また、ぼったくりの外貨建て保険に加入している人は、円安の今が解約のチャンスなのです。

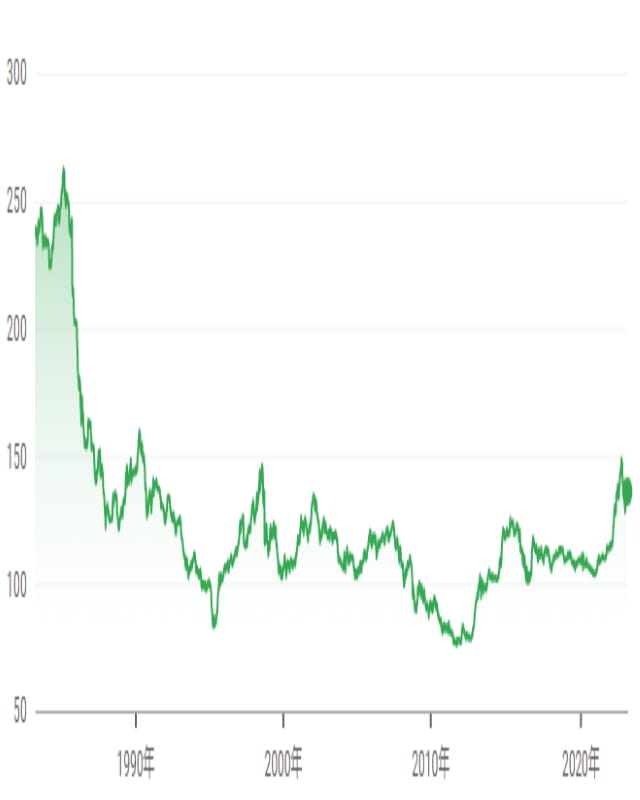

なぜなら、米国株式は長期的にみると右肩上がりで成長しているからです。また、対照的に外貨(ドル)は、ボックス相場(上下動している)であることがわかります。

この記事では、米国株式における為替リスクについて学ぶことができます。また、外貨建て保険のおすすめの解約時期についても解説したいと思います。

この記事を読むと為替リスクの考え方、長期的に投資することの大切さがわかります。ぼったくりの外貨建て保険を円安のうちに解約したほうが良い理由についても解説します。

結論

結論、ドルコスト平均法で投資をしているならあまり気にしなくて良いです。一定の金額で、時間を分散して定期的に買い付けを行っているので、高い時は少なく買えて、安い時は多く買えるため、結果として高値掴みを避けられるからです。

市場の平均回帰性により、長期になればなるほどリターンが平均に収束していきます。平均回帰の法則と言われています。

今、外貨建て保険を解約するチャンスの理由

外貨建て保険に加入している人は、円安の今が解約のチャンスです。

なぜなら、円安の影響でドルの価値が上がっており、早期解約時の低い返戻率を相殺して損を軽減できるからです。※ただし満期が近い人は満期まで待ったほうが良い場合もあります。

為替リスクとは

為替リスクとは、為替相場の変動により、投資した外貨建て資産の円評価額(価値)が上がったり、下がったりする可能性があることを言います。

具体的には、円の価値が外貨に比べて下がることで、iPhoneやテスラ社の車など海外製品が値上がりしたりします。

逆に円の価値が外貨に比べて上がることで、海外旅行や海外の商品を買うときはお得になります。

ドル円のチャートを見ると、ボックス相場になっており、ドルを持っていても資産はそれほど増えないです。それは歴史に答えを求めるとそうなります。

株式と同じようにドルが成長する可能性はゼロではありませんが、株式に比べてリターンが低いのは明らかです。

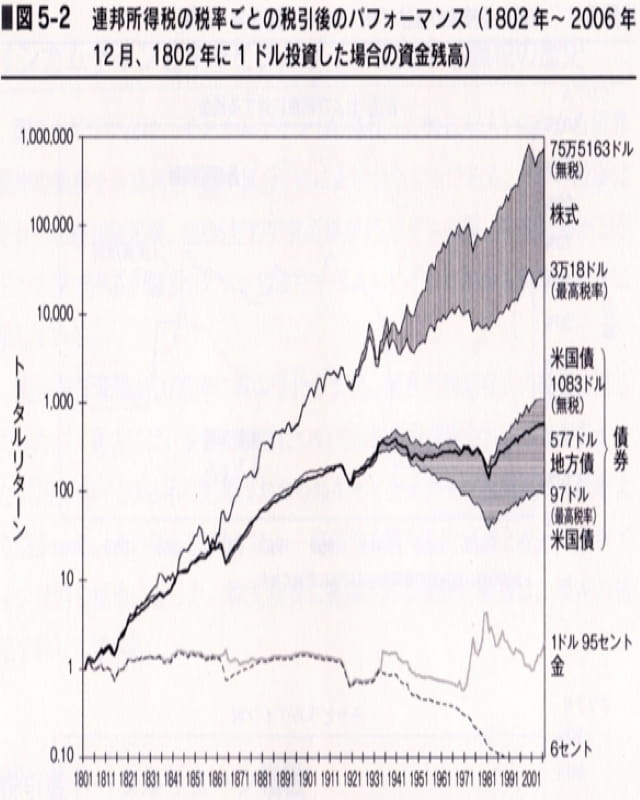

冒頭でも述べたように、長期的な資産形成をされている場合は為替リスクを気にする必要はありません。株式は長期的(20年-30年)にみると最低でも約6.5%のリターンが期待できます。

ぼったくりの外貨建て保険で資産運用をするよりも、株式に長期的に投資する方がリターンに優れます。保険の解約時にかかる費用(損失)を抑えるには円安の今がチャンスなのです。

多少の損失は勉強代だと思って長期投資を行い複利の恩恵にあずかったほうが、より豊かな未来を描くことができると考えています。よほど外貨建て保険にこだわりがなければ、解約するのが賢明だと思います。

どうしても外貨を持ちたいなら、レバレッジをかけないFXを行った方が流動性があり換金性も高く、割高な手数料を支払わなくて済みます。

出典:株式投資の未来 ジェレミー・シーゲル著

まとめ

ドルコスト平均法で、VTI(全米)やVT(全世界)に投資することで、資産増加を図ることができるでしょう。

VTIやVTに積み立てていくだけで後は放置するだけの投資法なのでとてもシンプルです。1年毎にリバランスをする必要はありますが、それも自分で決めたポートフォリオの比率に直すだけです。

外貨建て保険は円安時に解約することがタイミング的に良いでしょう。満期が近い人は満期まで待った方が好ましい場合もありますが、基本的には外貨建て保険は大半がぼったくり保険なので、円安時でなくても即時解約することが賢明です。

以上、参考になれば幸いです。

コメント